Poniżej prezentujemy zestawienie najważniejszych zmian dotyczących prowadzenia małej firmy w Polsce z dziedziny podatków, ZUS i nowych wymagań na rok 2023.

Składki społeczne ZUS

- „ulgi na start” – czyli 6 miesięcy (a w praktyce 7 miesięcy)m opłacania tylko składki zdrowotnej dla nowych firm;

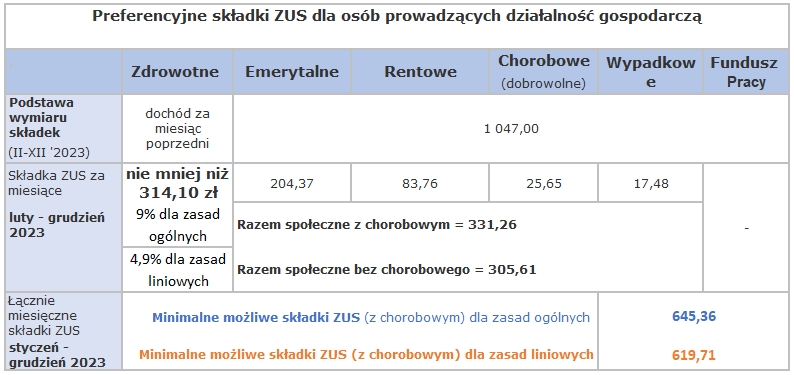

- Preferencyjnego ZUS – czyli niskich składek ZUS przez okres 24 miesięcy liczonych od podstawy 1047,00 zł na rok 2023;

- ZUS plus – czyli składek społecznych ZUS liczonych od wysokości dochodu w roku poprzednim. Dochód rozumiany jest jako: Przychód minus koszty podatkowe (bez ujęcia składek społecznych i zdrowotnych). ZUS Plus można wykorzystać przy spełnieniu określonych warunków:

- Przychód netto w roku poprzednim nie przekroczył 120 tys. zł;

- W poprzednim roku prowadzono działalności przez minimum 60 dni kalendarzowych;

Niższe składki na ubezpieczenia społeczne można płacić maksymalnie przez 36 miesięcy w ciągu kolejnych 60 miesięcy kalendarzowych prowadzenia działalności gospodarczej.

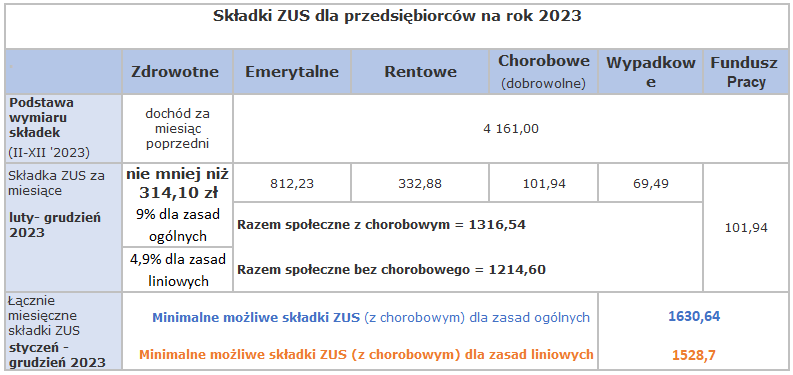

- Duży ZUS – czyli składki społeczne obliczane od podstawy 4161,00 zł

Składki zdrowotne ZUS

za dany miesiąc w dalszym ciągu będą obliczane na podstawie dochodu za miesiąc wcześniejszy, tj. składki za luty liczymy na podstawie danych ze stycznia. Uwzględniając, że:

- Dla przedsiębiorców na zasadach ogólnych stawka składki wynosi 9% od dochodu (przychód – koszt – składki społeczne);

- Na zasadach liniowych stawka wynosi 4,9% ((przychód – koszt – składki społeczne – część składek zdrowotnych do limitu);

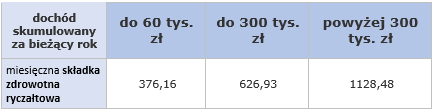

Na ryczałcie na podstawie sumarycznego przychodu za rok poprzedni lub wg skumulowanych przychodów za rok obecny, czyli:

Jednorazowa amortyzacja środków trwałych w 2023 roku dla małych podatników i podatników rozpoczynających prowadzenie działalności gospodarczej

Będą mogli w 2023 roku dokonywać jednorazowych odpisów amortyzacyjnych od środków trwałych w wyższej wysokości. W 2022 r. łączna wartość takich odpisów nie mogła prze kroczyć 230 000 zł. W 2023 r. będzie to 241 000 zł.

Ujednolicenie terminu zaliczania do kosztów składek na ubezpieczenia społeczne

Koszty składek na ubezpieczenia społeczne w części finansowanej przez płatnika składek będą stanowiły koszty podatkowe w miesiącu, za który należności te są wymagane, pod warunkiem że składki zostaną opłacone w terminie wynikającym z odrębnych przepisów.

Podwyżka dofinansowania do wynagrodzeń pracowników niepełnosprawnych

Od stycznia 2023 r. zwiększyły się kwoty dofinansowania do wynagrodzeń osób niepełnosprawnych. Wynoszą one:

- 2400 zł – w przypadku znacznego stopnia niepełnosprawności,

- 1350 zł – w przypadku umiarkowanego stopnia niepełnosprawności,

- 500 zł – w przypadku lekkiego stopnia niepełnosprawności.

Słonecznik prawdopodobnie trafi do katalogu roślin oleistych od 1 lipca 2023, co spowoduje obowiązek wpłat na Funduszu Promocji Roślin Oleistych dla nabywców bezpośrednio od producenta (np. rolnika ryczałtowego)

Inne wybrane zagadnienia zmian w 2023 roku:

- Od 1 lutego 2023 r. obowiązkowe kasy w myjniach samochodowych;

- W 2023 r. pomoc dla obywateli Ukrainy nadal będzie kosztem podatkowym;

- (KSeF) Odroczenie terminu wejścia w życie obowiązkowego systemu służącego do wystawiania faktur VAT (otrzymywania i przechowywania) na 1 lipca 2024 r. i wyłączenie z tego systemu faktur konsumenckich;

- Od stycznia 2023 nowe wzory JPK_VAT oraz nowe zasady stosowania kodów GTU i WSTO_EE, ewidencjonowania dokumentów kasowych i dokumentów wewnętrznych;

- Obowiązkowe zaświadczenia i oświadczenia o przychodach pracowników, którzy są emerytami i/lub rencistami. Termin na przekazanie zaświadczenia za 2022 r. upływa 28 lutego 2023 r.;

- Zmiana terminu rozliczenia ryczałtu. Czas na złożenie PIT-28 mija 2 maja 2023. Jednak płatność za grudzień 2022 należy uiścić do dnia 28 lutego 2023;

- Uproszczenia w uldze na złe długi;

- Pakiet SLIM VAT 3 od 1 kwietnia 2023. W ramach pakietu SLIM VAT 3 m.in.:

- zostanie podwyższony limit uprawniający do stosowania metody kasowej i rozliczeń kwartalnych w VAT,

- zostanie rozszerzona możliwość wykorzystania środków zgromadzonych na rachunku VAT,

- nie będzie już wymogu posiadania faktury dot. wewnątrzwspólnotowego nabycia towarów (WNT) przy odliczaniu podatku naliczonego z tego tytułu,

- wprowadzona ma być możliwość składania korekt deklaracji poza systemem OSS i IOSS bezpośrednio do Łódzkiego Urzędu Skarbowego,

- zostaną dookreślone zasady stosowania kursu przeliczeniowego dla faktur korygujących, w przypadku gdy faktura została wystawiona w walucie obcej,

- ma być zlikwidowany obowiązek uzgadniania z naczelnikiem urzędu skarbowego w formie protokołu proporcji do odliczenia podatku naliczonego (wprowadzony zostanie wymóg zawiadomienia naczelnika urzędu skarbowego o przyjętej proporcji),

- podwyższona ma być kwota pozwalającą na uznanie, że proporcja odliczenia określona przez podatnika wynosi 100%, w sytuacji gdy proporcja ta przekroczyła u niego 98%, z obecnych 500 zł do 10 tys. zł.